美股投資總持有成本分析:超越零手續費,2026年你的真實開銷與風險劇本

🎬 本文編輯:鏈股調查局 內容團隊

鏈股 專業財經媒體。我們深耕全球金融市場趨勢與數位理財研究,核心任務是為讀者提供專業、簡潔且穩重的市場洞察。透過系統化的數據分析與層次清晰的視覺呈現,協助投資者在複雜的資訊流中掌握真實的價值邏輯。

免責聲明: 本文針對 2026 年最新市場環境編寫,旨在提供理財知識氛圍與金融教育參考。內容不構成個人化投資建議,金融交易具備風險,決策前請務必獨立評估。

進入 2026 年,台灣投資者對於參與全球龍頭企業的渴望,已達前所未有的高峰。然而,鏈股調查局發現,市場上充斥著大量重複且過時的「美股入門指南」。

這些內容反覆強調 VOO、QQQ 等基礎標的,卻對投資者最關心的「隱性成本」與「真實風險」避重就輕。當市場鼓吹「零手續費」的狂歡時,專業投資者早已將目光轉向一個更為關鍵的指標:總持有成本 (Total Cost of Ownership, TCO)。

本文旨在穿透表層資訊,為您提供一份真正具備決策價值的深度報告。我們將用數據剖析隱藏在交易鏈路中的每一個成本環節,並提供一套在市場動盪時,能夠依循的風險管理劇本。🧭

破除迷思:『零手續費』之外,你為美股投資付了多少隱形成本?

作為資深市場分析團隊,鏈股調查局必須指出:在金融世界,「免費」往往是最昂貴的。當交易平台宣稱零手續費時,成本只是從一個口袋,轉移到了另一個更隱蔽的口袋。🔍

💡 交易成本光譜:從手續費到價差與滑點

多數投資人緊盯著單筆交易手續費,卻忽略了更細微的成本。所謂的「價差」(Spread),指的是買入價與賣出價之間的差異,這是造市商或券商的利潤來源之一。

而「滑點」(Slippage) 則是在你下單的瞬間,到訂單真正成交時,市場價格發生了微小變動。對於交易頻繁或資金量大的投資者,這兩項成本累積起來,可能遠超手續費本身。⚠️

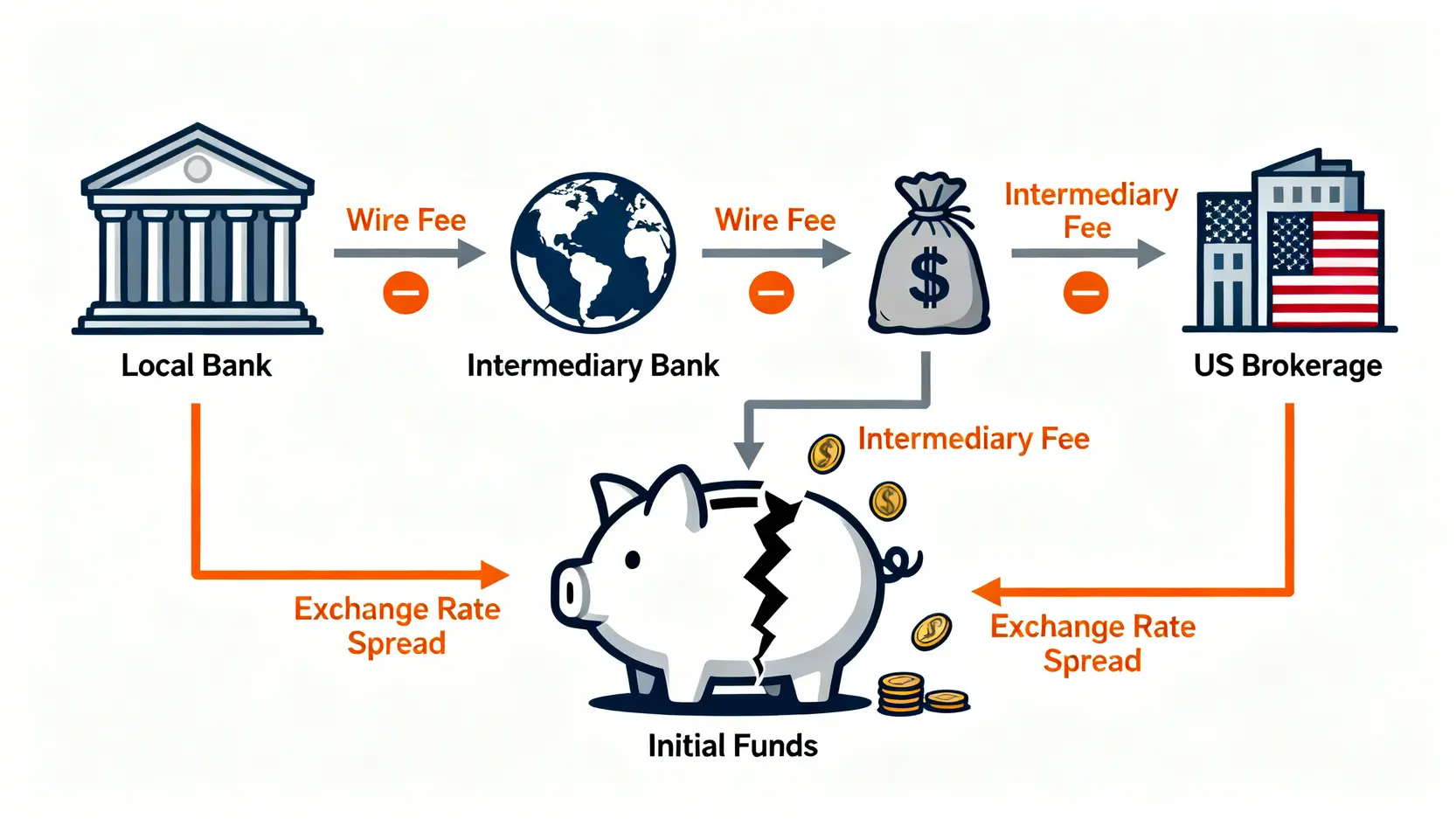

💡 資金的跨海旅費:國際電匯費與中轉行費用的陷阱

將資金從台灣的銀行匯往海外券商,是一趟昂貴的旅程。這筆費用通常包含三個部分:

-

台灣端銀行手續費: 約新台幣 600 至 1,200 元不等。

-

中轉行費用: 這是最常被忽略的隱藏成本,資金在跨國傳遞時,會經過一至兩家中間銀行,每家都會收取約 15-25 美元的費用。

-

券商端入金費: 雖然多數海外券商不收入金費,但部分仍會收取。

單趟匯款的總成本,輕易就超過新台幣 2,000 元,這對小額投資者而言,是個沈重的負擔。💰

💡 被忽視的巨獸:各管道的『美元換匯價差』實測

無論是透過銀行電匯,還是使用國內複委託,都涉及「新台幣換美元」的過程。銀行或券商提供的「即期賣出價」與「現金賣出價」,和中間價之間存在利差,這就是他們的換匯利潤。

舉例來說,若換匯 10,000 美元,不同管道的價差可能導致你多付數百至上千元新台幣的成本。這個成本在你投資的起點就已經被悄悄吃掉了。📊

💡 總持有成本 (TCO) 概念:為何專業投資者看這個?

總持有成本 (TCO) 是一個系統性評估的框架,它要求投資者將眼光從單點的「交易手續費」,拉高到整個投資週期的「所有相關成本總和」。

這包括了上述的電匯費、換匯價差、價差滑點,甚至包含了股息稅、帳戶管理費等。只有當你理解了 TCO,才能真正比較出不同投資管道的優劣,做出最符合經濟效益的決策。

【鏈股調查局 深度觀點】

市場過度簡化了美股投資的成本結構,導致新手投資者陷入「零手續費」的數字迷思。我們的研究顯示,對於多數台灣小額投資者而言,一年下來因「換匯」與「電匯」所產生的固定成本,遠比交易手續費的影響更為巨大。聚焦 TCO,是從業餘邁向專業投資思維的第一步。📈

【2026數據實測】三大主流管道總持有成本 (TCO) 大對決

為了讓 TCO 的概念更具體,鏈股調查局建立了一個標準化的情境模型,對市場上三種主流的美股投資管道進行成本精算。

📊 評測對象:Firstrade (新手代表) vs. Interactive Brokers (專業代表) vs. 國內複委託 (保守代表)

-

Firstrade: 以零交易手續費、中文介面友好著稱,廣受台灣新手投資者喜愛。

-

Interactive Brokers (IBKR): 全球最大的網路券商之一,提供極低的融資利率和廣泛的金融商品,受專業及高頻交易者青睞。

-

國內複委託: 透過台灣本地券商下單,資金不用匯出海外,適合偏好便利與保守的投資者。但其複委託手續費是主要的成本考量。

📊 情境模擬:投資$10,000美元一年的成本精算

我們假設一位投資者,在一年內進行以下操作:

-

初始投資: $10,000 美元

-

入金次數: 2 次 (年初、年中各一次)

-

交易頻率: 買入 4 次 (每季一次)

-

股息收入: 收到 4 次股息,假設股息稅率為 30%

以下是我們的精算對比表:

| 比較欄位 | Firstrade | Interactive Brokers (IBKR) | 國內複委託 (玉山證券為例) |

|---|---|---|---|

| 交易手續費 (4次) | $0 | 約 $4 (階梯式費率) | 約 $60 (0.15% x 4, 低消$15) |

| 電匯成本 (2次入金) | 約 $60 (中轉行費用) | 約 $60 (中轉行費用) | $0 (資金在國內) |

| 換匯價差估算 | 約 $25 (銀行端) | 約 $2 (接近市場中間價) | 約 $25 (券商/銀行端) |

| 股息再投資 (DRIP) | 免費 | 免費 | 多數不支持/需手動 |

| SIPC 保障 | 高達 $50萬美元 | 高達 $50萬美元 | 不適用 (受國內法規保障) |

| 年度總持有成本 (估算) | ~ $85 美元 | ~ $66 美元 | ~ $85 美元 |

註:以上數據為 2026 年初估算,實際費用可能因銀行政策、券商費率調整而異。數據來源包含各券商官網及銀行公告費率。所有海外券商均受到美國證券投資者保護公司 (SIPC) 的保障。

💡 數據驅動的選擇:哪種管道最適合你的投資頻率與規模?

-

小額、低頻率投資者: 若一年僅投入一筆資金且交易不頻繁,複委託的「零電匯成本」優勢會很明顯。但需注意其較高的交易手續費。

-

中額、中頻率投資者: Firstrade 的零手續費在此區間展現威力,足以攤平電匯成本。適合喜歡自己動手操作,且希望介面友好的投資者。

-

大額、高頻率或專業投資者: Interactive Brokers 的 TCO 優勢最為顯著。其極低的換匯成本、融資利率和廣泛的產品線,是專業人士的不二之選。

【鏈股調查局 深度觀點】

數據顯示,當投資規模超過特定閾值(約 20,000 美元以上)或交易更為頻繁時,IBKR 在換匯成本上的巨大優勢,使其 TCO 成為三者中最低。而複委託則更適合「買入後長期持有」且不想處理海外資金的投資者。選擇哪條路,不應只看廣告詞,而應回歸個人投資行為的數據模擬。✅

超越『買什麼』:如何在 2026 年的市場環境下構建你的投資組合?

選擇了正確的工具後,更重要的是構建一個能抵禦市場波動的堅實組合。在 2026 年這個利率環境相對較高的時代,單純「無腦 All-in VOO」的策略,可能不再是最佳解。

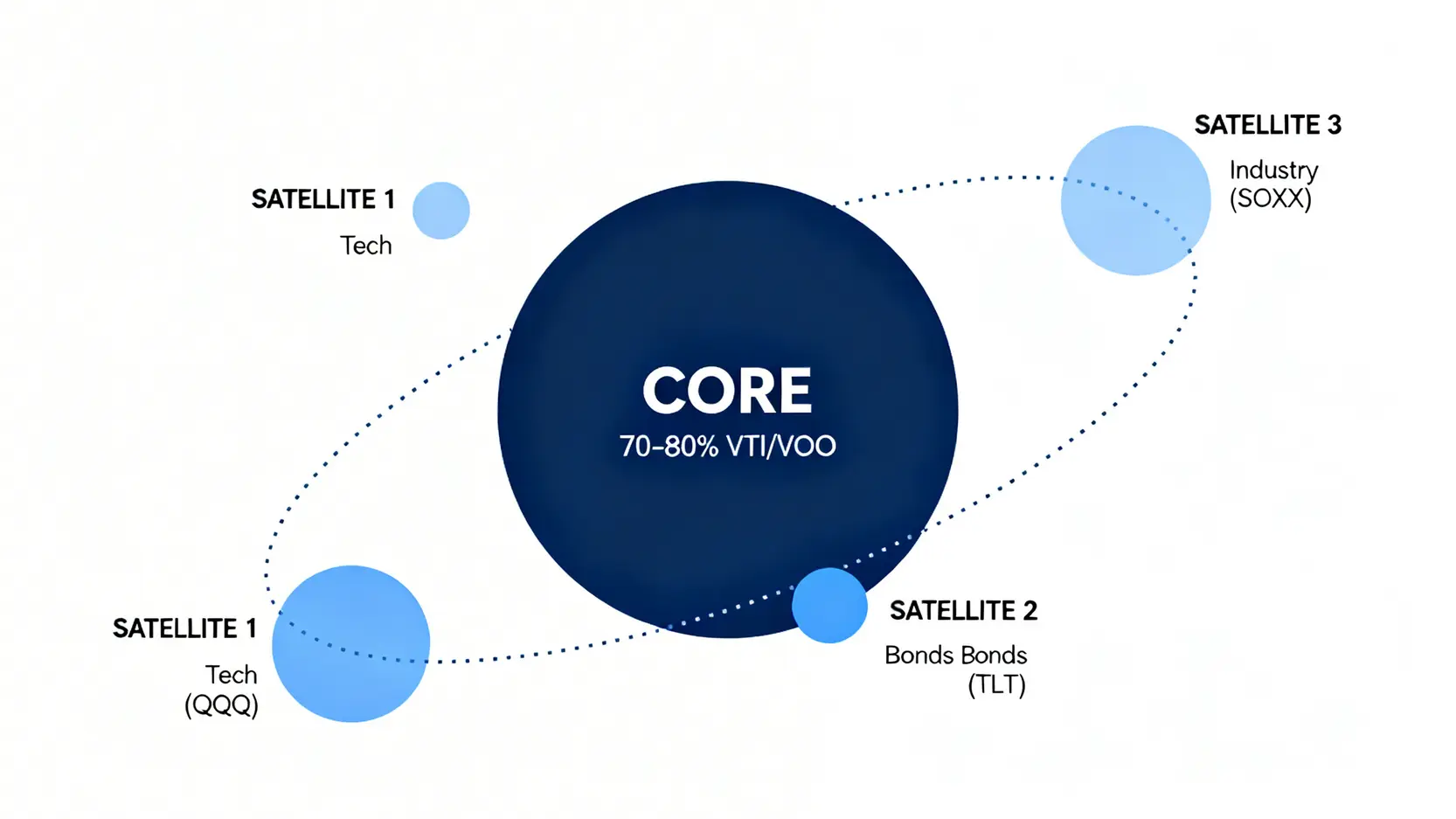

🧭 核心與衛星:從『無腦 VOO』到策略性資產配置

一個穩健的投資組合,應如同一個星系。💫

-

核心 (Core): 佔組合 70-80%,由 VTI (整體市場) 或 VOO (S&P 500) 等廣泛型指數 ETF 組成,作為穩定基石。

-

衛星 (Satellite): 佔 20-30%,用於捕捉特定趨勢或增加防禦性。這可以是 QQQ (科技股)、特定行業 ETF (如半導體 SOXX)、甚至是債券或黃金 ETF。

這種資產配置策略,讓您在享受大盤穩健增長的同時,也不會錯過特定領域的爆發機會。

🧭 高利率時代的再思考:QQQ vs. TLT 的蹺蹺板關係

2023-2025 年的升息週期,深刻教育了市場:利率是決定資產價格的萬有引力。

在高利率環境下,成長型科技股 (以 QQQ 為代表) 的估值會受到壓力,因為未來的現金流折現回來會變得更少。與此同時,長期美國公債 (以 TLT 為代表) 的吸引力上升,因為它們能鎖定相對較高的無風險收益率。

因此,在 2026 年的投資組合中,適度配置一部分債券 ETF,不僅能提供穩定的現金流,更能在股市回調時起到「蹺蹺板」的避險作用,維持組合的穩定性。

🧭 股息再投資 (DRIP) 的複利魔法:為何它是小資族的加速器?

股息再投資 (Dividend Reinvestment Plan, DRIP) 是一個被許多新手忽略的強大功能。它允許券商自動將你收到的股息,用於購買同一支股票的更多股份,甚至是零碎股。

根據 Vanguard 的官方文件說明,長期來看,股息再投資是總回報的重要貢獻者。對於無法持續投入大筆資金的小資族而言,啟用 DRIP 就像是為你的資產雪球,增加了一條自動滾動的履帶,讓複利效應極大化。🚀

【鏈股調查局 深度觀點】

投資策略的擬定,必須具備時效性。2026 年的宏觀環境與 2021 年的零利率時代已截然不同。投資者需要從單一資產的崇拜,轉向對「股債關係」的動態理解。核心衛星配置提供了靈活性,而 DRIP 則是無論市場好壞,都能默默加速財富累積的底層機制。策略的深度,決定了投資旅程的長度。

市場動盪應對手冊:一套給新手的風險管理劇本

投資的成功,往往不是取決於牛市賺了多少,而是取決於熊市中你做了什麼。一套清晰的風險管理劇本,是區分專業與業餘投資者的分水嶺。

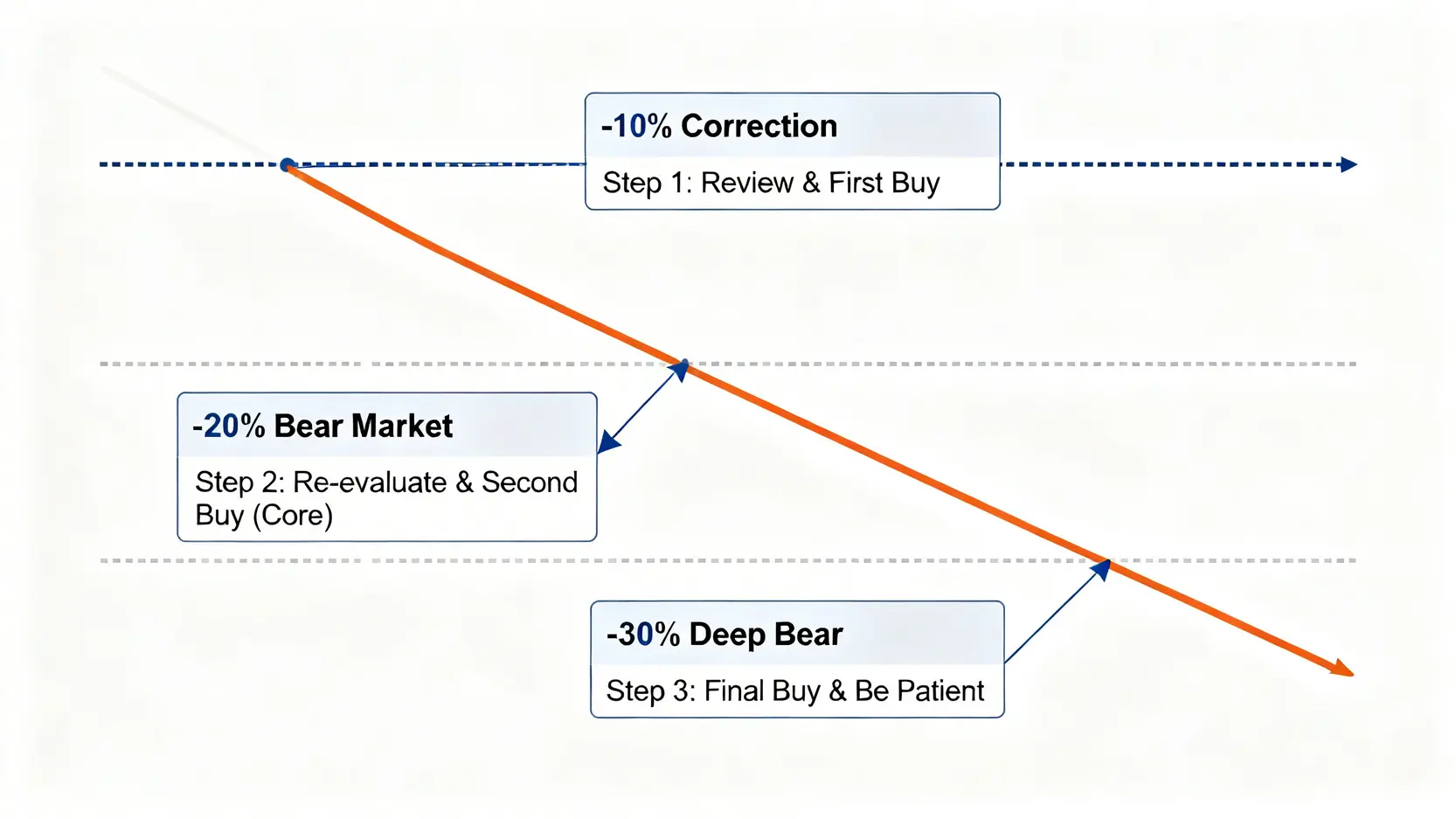

🤔 為何『不要恐慌』是最無用的建議?

在賬戶虧損 20% 時,對任何人說「不要恐慌、長期持有」,都是一句空話。人性在面對虧損時,會本能地尋求行動。與其壓抑這種本能,不如將其引導至一套預設好的、理性的操作流程中。

一個好的劇本,能在你情緒最混亂時,提供清晰的行動指令,避免做出追漲殺跌的毀滅性決策。

🤔 建立你的儀表板:你需要監控的 3 個關鍵指標

在風暴來臨前,你需要知道你的船有多堅固。平時就該建立你的投資儀表板:

-

1. 現金比例: 你有多少「銀彈」可以在市場下跌時加碼?健康的比例通常在 10-20%。

-

2. 核心持股的估值: 了解你持有的公司或 ETF 目前的本益比 (P/E) 處於歷史的哪個區間,這有助於判斷價格是「貴」還是「便宜」。

-

3. 恐慌與貪婪指數 (Fear & Greed Index): 作為市場情緒的參考溫度計。

🤔 熊市操作劇本:當市場回調 10%、20%、30% 時的行動清單

這是一份可打印的行動清單。當市場觸發相應條件時,依序執行即可。📋

📉 市場回調 10% (修正階段)

-

□ 行動: 重新檢視你的儀表板,特別是現金比例。

-

□ 評估: 這是首次加碼的時機嗎?動用你預備金的 1/3。

-

□ 心理建設: 提醒自己,10% 的回調是牛市中的正常呼吸,一年可能發生數次。

📉 市場回調 20% (技術性熊市)

-

□ 行動: 嚴格審視你的「衛星」持股。是否有基本面惡化的標的需要汰除?

-

□ 評估: 進行第二次加碼。動用預備金的另外 1/3,集中於「核心」持股 (如 VOO)。

-

□ 心理建設: 關掉新聞,減少看盤頻率。歷史數據顯示,熊市是累積優質資產的最佳時機。

📉 市場回調 30% (深度熊市)

-

□ 行動: 恭喜你,這是十年一遇的機會。執行第三次,也是最大膽的一次加碼,動用剩餘預備金。

-

□ 評估: 檢查你的 DRIP 功能是否持續開啟,讓股息在低點買入更多份額。

-

□ 心理建設: 你的任務已經完成。現在唯一要做的就是耐心等待,遠離市場噪音。

【鏈股調查局 深度觀點】

風險管理的核心,是將「未知的恐懼」轉化為「已知的應對流程」。這套劇本的價值不在於預測市場底部,而在於提供一個機械化的操作框架,讓投資者在極端壓力下,依然能做出符合長期利益的理性決策。這不是投資建議,而是一套紀律的養成系統。

投資美股 FAQ:那些對手沒說清楚的進階問題

最後,我們整理了一些投資者最關心,但多數文章都未能提供清晰框架的進階問題。

Q1:美股的股息稅與資本利得稅,對台灣投資人的真實影響?

對於台灣投資人(非美國稅務居民),情況如下:

-

股息稅: 美國來源的股息,會被預扣 30% 的稅。這是自動發生的,你收到的股息已經是稅後的金額。

-

資本利得稅: 賣出股票賺取的價差,是免稅的。這是外國投資者相對於美國本地投資者的一大優勢。

Q2:海外券商的遺產稅問題,有解方嗎?(解決方案框架)

這是個嚴肅且複雜的問題。台灣人持有的美國資產,遺產稅免稅額僅 6 萬美元,超過部分稅率極高。雖然無法提供法律建議,但鏈股調查局觀察到,高資產人士通常會從以下框架思考解決方案:

-

1. 預先設立信託 (Trust): 將資產放入不可撤銷的信託中,在法律上資產的所有權發生了轉移,從而可能規避遺產認定。

-

2. 資產轉移規劃: 在生前透過年度贈與免稅額,逐步將資產轉移給子女。

-

3. 購買高額人壽保險: 利用保險理賠金來支付未來可能發生的巨額遺產稅。

⚠️ 此問題極度專業,務必諮詢專精國際稅法的會計師或律師。

Q3:累積型 (Accumulating) vs. 發放型 (Distributing) ETF,我該怎麼選?

這是指 ETF 處理股息的方式:

-

發放型 (Distributing): 定期將股息以現金形式發給你,如多數在美國註冊的 ETF (VOO, VTI)。優點是現金流透明,缺點是每次發放都會被預扣 30% 股息稅。

-

累積型 (Accumulating): 不發放現金股息,而是自動將股息再投資於 ETF 內部,直接推升淨值。多數在愛爾蘭註冊的 ETF 屬此類 (如 CSPX)。優點是享受複利且稅務上可能有優勢(愛爾蘭預扣稅率較低)。

對於追求長期增長的台灣投資者,累積型 ETF 在稅務和複利效率上,是更優的選擇。

Q4:什麼是 W-8BEN 表格?過期了會怎樣?

W-8BEN 表格是所有非美國投資人都必須向券商提交的文件,用於聲明你的外國人身份,以適用於外國人的稅收政策(如免除資本利得稅)。

根據美國國稅局(IRS)的規定,此表格有效期通常為 3 年。如果過期未更新,券商將被迫以美國居民的標準,對你的股息甚至交易所得預扣最高稅率。因此,務必留意券商的郵件通知,及時更新此表格。🛡️

【鏈股調查局 深度觀點】

真正的投資專業,體現在對細節的掌握。稅務與法規看似枯燥,卻是守護資產的關鍵防線。僅僅知道買什麼是遠遠不夠的,理解遊戲規則,並利用規則做出最優決策,才能在這場跨國的財富賽局中,走得更遠、更穩。