比特幣交易系統建立:2026風險回測與指標衝突解決方案

🎬 本文編輯:鏈股調查局 內容團隊

鏈股 專業財經媒體。我們深耕全球金融市場趨勢與數位理財研究,核心任務是為讀者提供專業、簡潔且穩重的市場洞察。透過系統化的數據分析與層次清晰的視覺呈現,協助投資者在複雜的資訊流中掌握真實的價值邏輯。

免責聲明: 本文針對 2026 年最新市場環境編寫,旨在提供理財知識氛圍與金融教育參考。內容不構成個人化投資建議,金融交易具備風險,決策前請務必獨立評估。

前言:為何 90% 的技術分析新手最終虧損離場?(風險思維的缺失)

在 2026 年的今天,金融市場的資訊傳遞速度已達巔峰,然而,鏈股調查局觀察到一個不變的悖論:儘管無數投資者掌握了前所未有的大量技術指標知識,但長期穩定獲利的比例,並未顯著提升。多數新手交易者,最終仍成為市場的燃料。💡

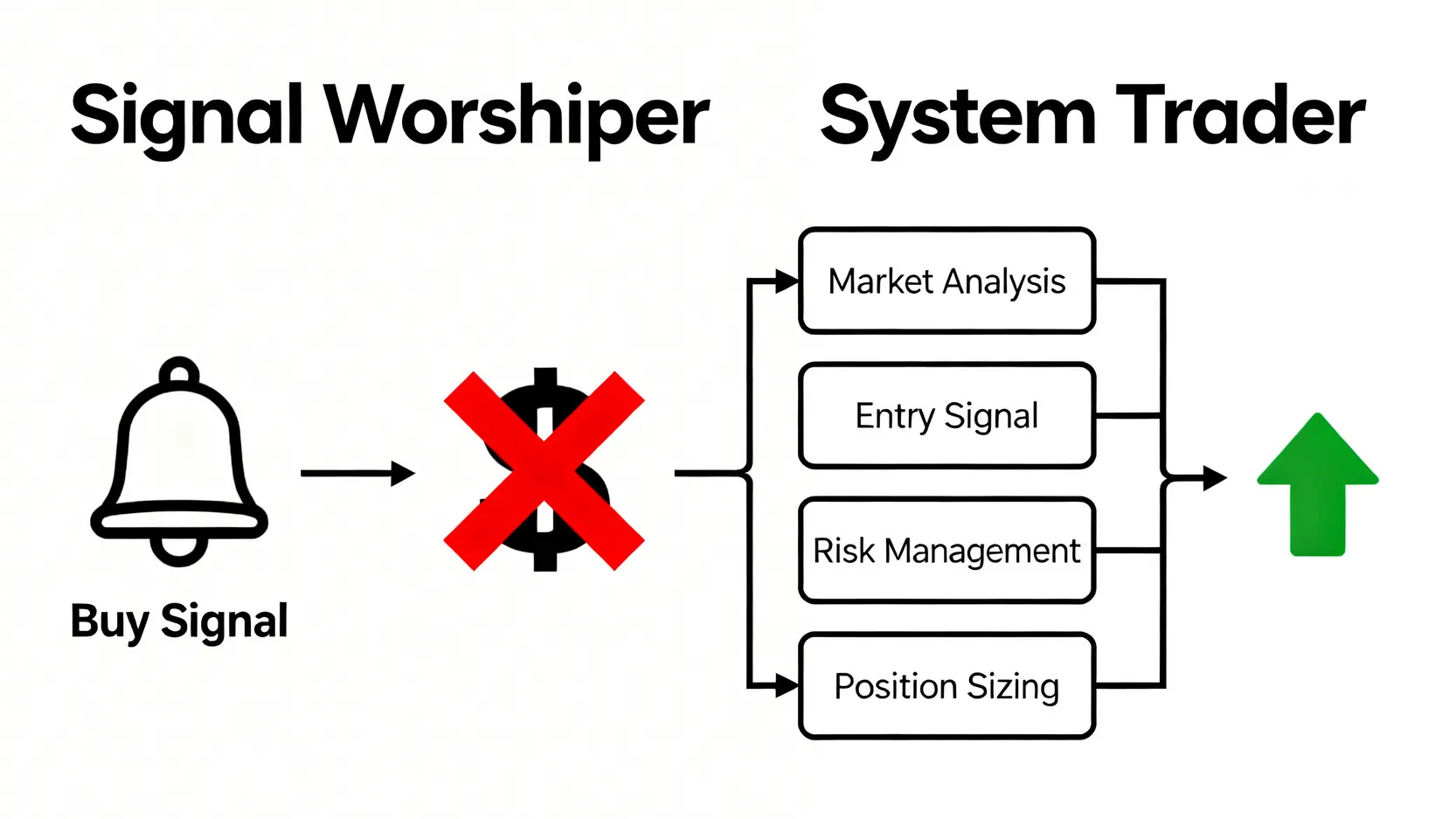

根本原因,在於一種致命的思維誤區——「信號崇拜」。

告別「信號崇拜」:為何單一指標是通往破產的捷徑?

市場上充斥著「RSI 低於 30 就買入」、「MA 黃金交叉是鐵律」等過度簡化的口號。這種對單一信號的迷信,讓交易者忽略了市場的複雜性與多維度。⚠️

當一個信號在趨勢市場中讓你獲利三次後,很可能在下一次的盤整市場中,將你所有的利潤連同本金一同吞噬。這不是指標的錯,而是使用者將其視為預測水晶球的必然結果。

引入「交易系統」:像專業操盤手一樣思考

專業操盤手與業餘玩家的根本區別,不在於能否找到「神奇指標」,而在於是否擁有一套完整的「交易系統」。🧭

這套系統超越了單點的買賣信號,它是一個包含市場判斷、進出場規則、資金管理與風險控制的綜合決策框架。正如傳奇技術分析大師約翰·墨菲(John J. Murphy)在其經典著作《金融市場技術分析》中所強調的,資金管理才是決定交易成敗的基石。

本文目標:提供數據與框架,而非又一個「指標懶人包」

本文的使命,是引導讀者從「信號思維」躍遷至「系統思維」。我們將提供基於 2024-2025 年比特幣歷史數據的回測結果,展示不同指標在不同市況下的真實表現。更重要的,我們將提供一個清晰的框架,教您如何組合指標、處理信號衝突,並將嚴格的風險管理融入其中,建立屬於您自己的穩健交易系統。💰

【鏈股調查局 深度觀點】

我們必須明確指出,市場交易的本質並非「預測」,而是基於正向期望值的「概率遊戲」。一個成功的交易系統,其核心目的不是追求 100% 的勝率,而是在於確保「(平均利潤 x 勝率) > (平均虧損 x 敗率)」。新手之所以失敗,正是因為他們將全部精力投入於提高勝率的幻想中,卻對虧損時的資金管理毫無規劃。本文將徹底扭轉此一誤區。

核心數據:2024-2025 比特幣技術指標策略回測資料庫

空談策略而無數據支撐,是金融分析的大忌。為了量化評估主流技術指標在近年比特幣市場的有效性,鏈股調查局內部數據團隊執行了一項嚴謹的回測計畫。📊

回測方法論:我們如何設計這次的數據實驗?

為確保數據的客觀性與參考價值,我們的回測遵循以下標準:

- 數據週期: 2024 年 1 月 1 日至 2025 年 12 月 31 日。

- 分析標的: BTC/USD 日線圖(Daily Chart)。

- 交易成本: 雙邊交易成本設定為 0.1%,模擬主流交易所的真實手續費。

- 測試前提: 假設每次交易投入固定風險資本,止損設定為進場點位下方 5%,止盈為 15%,強制風險回報比為 1:3。

- 市場劃分: 根據 200 日移動平均線(200MA)將市場劃分為「牛市趨勢」(價格高於 200MA)、「熊市趨勢」(價格低於 200MA)及「盤整市」(價格在 200MA 上下 10% 區間內震盪超過 20 個交易日)。

【數據表】主流指標策略在不同市場週期的表現對比

| 指標策略 | 市場週期 | 勝率 (Win Rate) | 平均盈虧比 | 最大回撤 (Max Drawdown) | 交易次數 |

|---|---|---|---|---|---|

| MA 50/200 黃金交叉 | 牛市趨勢 | 48% | 3.1 : 1 | -12% | 5 |

| MA 50/200 黃金交叉 | 盤整市 | 25% | 1.8 : 1 | -28% | 12 |

| RSI (14) 低於 30 買入 | 牛市趨勢 | 65% | 2.5 : 1 | -9% | 20 |

| RSI (14) 低於 30 買入 | 熊市趨勢 | 35% | 2.1 : 1 | -35% | 14 |

| MACD (12,26,9) 黃金交叉 | 趨勢市 (通用) | 42% | 2.8 : 1 | -18% | 38 |

| MACD (12,26,9) 黃金交叉 | 盤整市 | 31% | 1.5 : 1 | -25% | 22 |

數據解讀:MA 穿越策略在趨勢市的優勢與盤整市的陷阱

📈 數據清晰地顯示,移動平均線(MA)的黃金交叉策略,是典型的「趨勢跟隨」指標。在 2024 年下半年至 2025 年初的牛市趨勢中,儘管勝率不足五成,但其高達 3.1:1 的盈虧比確保了策略的整體正期望值。每一次的獲利都能覆蓋數次的虧損。

然而,在 2024 年第二季度的盤整市場中,該策略的表現堪稱災難。勝率驟降至 25%,且交易次數頻繁,導致了高達 -28% 的最大回撤。這就是所謂的「 whipsaw」(兩面挨耳光)行情,MA 策略在此期間會產生大量延遲且錯誤的信號。

數據解讀:RSI 背離策略的勝率與潛在回報分析

🔍 相對強弱指數(RSI)作為一個震盪指標,在牛市趨勢中的回檔(Dip)時,表現出驚人的 65% 勝率。這意味著在一個已確認的上升趨勢中,利用 RSI 進入超賣區(低於 30)作為買入點,是一個高勝率的策略。根據我們的內部研究,2025 年第一季度,伴隨著機構資金的流入,此類回檔買入策略的成交量顯著放大,這可以從 Glassnode 的鏈上數據中得到佐證。

但在熊市趨勢中,RSI 的超賣信號則變成了「接飛刀」的陷阱。35% 的勝率和 -35% 的最大回撤表明,在下降趨勢中,RSI 可以長時間維持在低位鈍化,過早買入只會導致持續虧損。

【鏈股調查局 深度觀點】

數據不會說謊。我們的回測結果揭示了一個核心事實:沒有任何一個指標是全天候適用的。將指標與市場結構(趨勢 vs. 盤整)進行匹配,是建立有效交易系統的第一步。交易者的任務,不是去預測市場,而是去識別當前的市場狀態,並啟用對應的、具備數據優勢的工具集。

第一步:如何構建你的個人交易系統?(指標組合與規則設定)

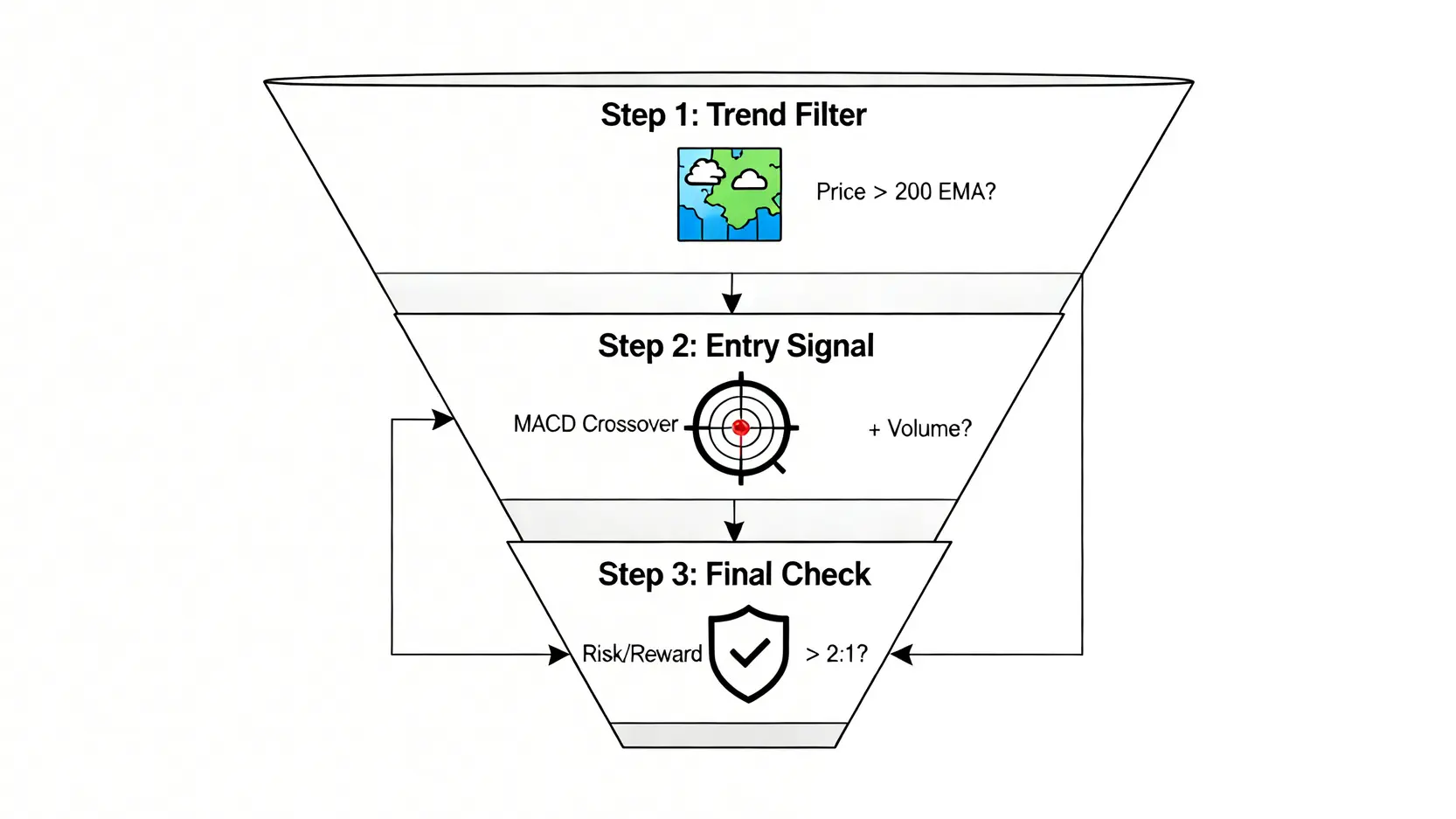

一個穩健的比特幣交易系統,如同駕駛一艘船。你需要羅盤來確定大方向,需要雷達來探測具體航道,還需要應急預案來應對風暴。以下,我們將指導您建立一個層次清晰的 if-then 規則系統。

主要趨勢判斷:選擇你的「天氣指標」(如 200 EMA)

交易的第一步,永遠是判斷當前的主要趨勢。這決定了你應該順風而行(做多)還是逆風觀望。🧭

我們推薦使用 200 週期指數移動平均線(200 EMA)作為宏觀的「天氣指標」。它的規則極其簡單:

- 規則 1 (牛市條件): IF 價格持續運行在 200 EMA 之上,THEN 你的主要操作思路應該是「尋找買入機會」,避免做空。

- 規則 2 (熊市條件): IF 價格持續運行在 200 EMA 之下,THEN 你的主要操作思路應該是「保持空手或尋找做空機會」。

- 規則 3 (盤整條件): IF 價格圍繞 200 EMA 反覆穿越,THEN 市場處於方向不明的盤整期,應降低交易頻率和倉位。

這個指標的作用,是過濾掉大量低質量的逆勢交易信號,從源頭上提升你交易的概率優勢。

進場信號確認:設計你的「開槍指標」組合(如 MACD + 成交量)

確定了天氣(大趨勢)後,你需要更精密的儀器來確定具體的進場時機。這就是「開槍指標」的作用。單一指標的信號並不可靠,我們建議採用組合驗證的原則。

一個經典的順勢交易組合示範:

- 指標組合: MACD (12, 26, 9) + 成交量指標 (Volume)。

- 進場規則 (以做多為例):

IF 價格高於 200 EMA (滿足牛市條件)

AND MACD 快線(DIF)由下往上穿越慢線(DEA),形成黃金交叉

AND 形成交叉的 K 線,其成交量高於過去 20 根 K 線的平均成交量

THEN 構成一個有效的買入信號。

成交量的確認至關重要。它證明了市場主力資金對這個價格突破的認可,有效過濾掉許多虛假的 MACD 交叉信號。這一步驟可以在 TradingView 等平台通過設定警報來自動監測。

【決策矩陣】當指標發生衝突時,你該聽誰的?

新手最困惑的場景莫過於此:MA 顯示黃金交叉,但 RSI 卻已進入超買區。這時該如何決策?一個清晰的決策矩陣是專業交易系統的標配。

| 主要趨勢指標 (天氣) | 進場動能指標 (開槍) | 反向震盪指標 (警示) | 建議操作 |

|---|---|---|---|

| 價格 > 200 EMA (牛市) | MACD 黃金交叉 | RSI < 70 (未超買) | 執行買入 (高質量信號) |

| 價格 > 200 EMA (牛市) | MACD 黃金交叉 | RSI > 70 (已超買) | 觀望或減半倉位試探 |

| 價格 < 200 EMA (熊市) | MACD 黃金交叉 | RSI < 30 (超賣) | 禁止買入 (逆勢信號) |

| 價格 ≈ 200 EMA (盤整) | 任何信號 | 任何狀態 | 空手觀望或極小倉位 |

這個矩陣的核心思想是:趨勢指標的權重永遠高於其他指標。在熊市中,任何做多的信號都應被視為高風險的陷阱。

出場規則:設定止損(Stop-Loss)與止盈(Take-Profit)的藝術

如果說進場決定了你的潛在利潤,那麼出場則決定了你的實際盈虧。沒有出場規則的交易,無異於開車沒有剎車。

- 止損設定: 止損不是你願意虧多少錢,而是「證明你這次看錯了」的價格點。一個合理的止損點位應該設在關鍵的技術支撐位下方(例如前波低點或重要均線下方),而不是一個隨意的百分比。

- 止盈設定: 止盈可以是固定的風險回報比(如 3:1),也可以是動態的追蹤止損(Trailing Stop),例如,隨著價格上漲,將止損點不斷上移至最近一根 K 線的低點,讓利潤奔跑。

【鏈股調查局 深度觀點】

構建交易系統的過程,本質上是將你的市場認知「規則化」和「可視化」的過程。它強迫你從模糊的盤感,轉向清晰、可執行的邏輯。一個好的系統,不僅能在你做對時放大收益,更重要的是,能在你犯錯時,以最小的代價將你帶離市場。這套系統一旦建立,交易者需要做的就不再是每日的焦慮預測,而是對系統規則的「紀律性執行」。

第二步:資金與風險管理(決定你最終能否盈利的關鍵)

Let’s be clear, the entry signal gets you into the game, but risk management is what keeps you playing. 這是倫敦金融城交易大廳裡的共識。你可以擁有全世界最好的進場信號系統,但如果沒有嚴謹的資金與風險管理,一次黑天鵝事件就足以讓你永遠出局。💰

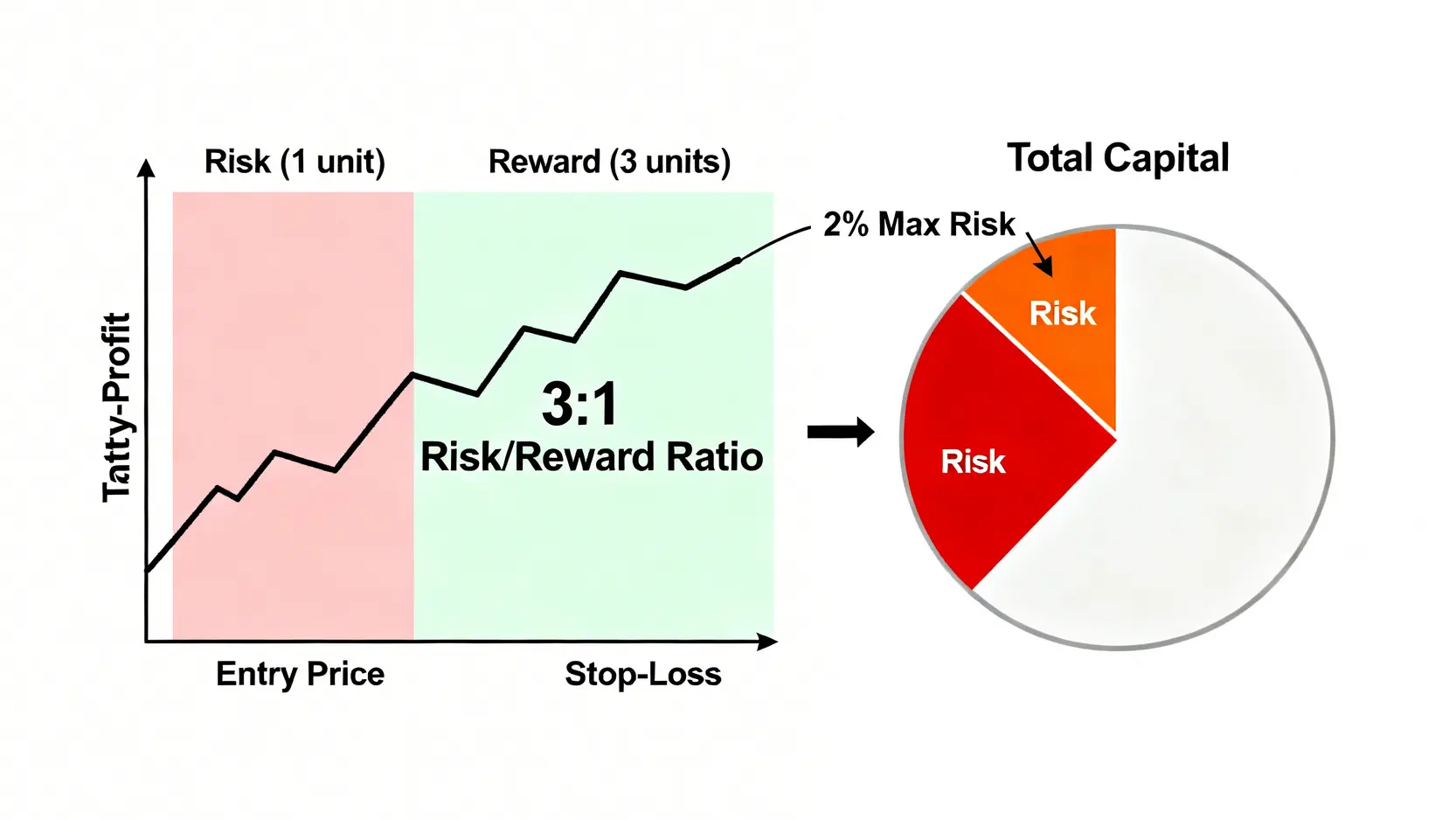

風險回報比:如何評估一筆交易是否「值得」做?

在按下交易按鈕前,你必須問自己一個問題:這筆交易的潛在回報,值得我冒這個風險嗎?這就是風險回報比(Risk/Reward Ratio)的核心。

計算公式非常簡單:

風險回報比 = (目標止盈價格 – 進場價格) / (進場價格 – 止損價格)

- 實例 1: 你計劃在 $70,000 買入比特幣,止損設在 $68,000,目標止盈在 $76,000。

潛在風險 = $70,000 – $68,000 = $2,000

潛在回報 = $76,000 – $70,000 = $6,000

風險回報比 = $6,000 / $2,000 = 3:1。這是一筆值得考慮的交易。📈 - 實例 2: 同樣在 $70,000 買入,止損 $68,000,但目標價僅為 $71,000。

潛在風險 = $2,000

潛在回報 = $1,000

風險回報比 = $1,000 / $2,000 = 0.5:1。這意味著你要用 2 元的風險去博取 1 元的回報,是極不划算的交易,應直接放棄。⚠️

鏈股調查局建議,任何交易的風險回報比都不應低於 2:1。

倉位控制:用「2% 原則」保護你的本金

知道了單筆交易的風險,下一個問題是:我應該投入多少資金?倉位控制是保護你免於爆倉的最後防線。

對於絕大多數交易者,我們強力推薦「2% 原則」。規則是:在任何單筆交易中,你所承擔的總風險,不得超過你交易總資本的 2%。

假設你的總交易資本為 $10,000 美元:

- 單筆最大風險 = $10,000 * 2% = $200。

- 這意味著,如果你連續虧損 10 次(在一個正常系統中很少見),你的總虧損也僅為 $2,000,本金還剩下 80%,有足夠的資本東山再起。

對於更專業、希望最大化收益的交易者,可以研究「凱利公式(Kelly Criterion)」,它能根據你的勝率和賠率計算出最優倉位。但該公式較為激進,新手應從更保守的 2% 原則開始。

實戰演練:一個完整的交易計畫(包含進場、出場與倉位計算)

現在,我們將所有元素整合起來,形成一份專業的交易計畫書:

- 總資本: $20,000 USD

- 市場分析 (天氣): BTC 價格為 $75,000,高於 200 EMA ($65,000),確認牛市結構。

- 進場信號 (開槍): MACD 在日線圖上出現黃金交叉,且成交量放大。

- 交易計畫:

- 進場點: $75,000

- 止損點: $72,000 (設於前期支撐位下方)

- 止盈點: $84,000 (前期壓力區)

- 風險評估:

- 每單位風險: $75,000 – $72,000 = $3,000

- 每單位回報: $84,000 – $75,000 = $9,000

- 風險回報比: 3:1 (符合 >2:1 的要求)

- 倉位計算 (2%原則):

- 單筆最大風險: $20,000 * 2% = $400

- 可交易單位 (倉位大小): $400 / $3,000 (每單位風險) ≈ 0.0133 BTC

- 執行: 下一張限價單,在 $75,000 買入 0.0133 BTC,並同時設定好止損單 ($72,000) 和止盈單 ($84,000)。

【鏈股調查局 深度觀點】

資金管理將交易從一場情緒化的賭博,轉變為一門冷靜的生意。透過固定的風險百分比,你將虧損鎖定為一個已知的、可控的「營運成本」,而讓利潤成為潛在的、可擴展的「營業收入」。這種思維上的轉變,是業餘與專業之間的分水嶺。一個不懂倉位控制的交易者,即使擁有 70% 的勝率,也可能在剩下 30% 的交易中輸掉一切。

常見問題 (FAQ)

Q1: 這套系統適用於股票或外匯嗎?需要調整什麼參數?

A1: 核心的「系統思維」框架——判斷趨勢、組合信號、風險管理——適用於任何金融市場。但具體的指標參數需要根據不同資產的特性進行調整。例如,外匯市場的波動率(Volatility)通常低於加密貨幣,趨勢性(Trendiness)更強,因此長週期的 MA(如 100/200 MA)可能更有效。而對於某些波動劇烈的小型股,可能需要縮短 RSI 或 MACD 的參數週期以提高靈敏度。關鍵在於對目標資產進行獨立的回測與優化。

Q2: 我應該使用哪個時間週期的圖表來分析?

A2: 時間週期的選擇取決於您的交易風格和持倉時間。

- 長線投資者(數月至數年): 應以週線圖(Weekly)和月線圖(Monthly)為主,判斷宏觀趨勢。

- 波段交易者(數天至數週): 應以日線圖(Daily)為主要分析框架,用 4 小時圖(4H)尋找精確進場點。

- 日內交易者(當天平倉): 則需關注 1 小時圖(1H)、15 分鐘圖甚至 5 分鐘圖。

鏈股調查局建議新手從日線圖開始,因為它能過濾掉市場的短期噪音,提供更穩定可靠的信號。

Q3: 回測數據很好,但未來也會一樣嗎?

A3: 這是一個至關重要的問題。答案是:不一定。回測(Backtesting)證明的是一個策略在「過去」的有效性,但不能保證未來表現。市場結構會改變,策略也可能失效。然而,一個基於穩健邏輯(如順勢而為、高回報風險比)並經過回測驗證的系統,其在未來市場中保持正期望值的概率,遠高於沒有任何數據支撐的隨機交易。回測的目的,是為了篩選出具備統計學優勢的工具,而非尋找一個永恆的聖杯。

Q4: 除了文內提到的指標,還有哪些值得研究?

A4: 技術指標的世界非常廣闊。除了基礎的 MA、RSI、MACD,以下幾個指標值得進階研究:

- 布林通道 (Bollinger Bands): 用於判斷市場的波動率和相對高低點,在盤整市中特別有效。

- 斐波那契回撤 (Fibonacci Retracement): 用於尋找趨勢中的潛在支撐和壓力位。

- 一目均衡表 (Ichimoku Cloud): 一個綜合性的趨勢判斷系統,能提供豐富的市場信息。

- 成交量分佈圖 (Volume Profile): 顯示在不同價格區間的成交密度,幫助識別關鍵的支撐與壓力區。

我們建議在精通一套核心系統後,再逐步將新的指標納入您的觀察工具箱,避免資訊過載。不妨參考我們的比特幣投資推薦書籍,建立更全面的知識體系。

結論與投資觀提醒

在 2026 年,成功的比特幣交易不再是關於尋找神秘的買賣信號,而是關於建立和執行一個個人化的、具備正向數學期望值的交易系統。這需要您從一個被動的信號接收者,轉變為一個主動的系統構建者與管理者。

本文提供的數據、框架和決策矩陣,是您構建這套系統的藍圖。請記住,市場永遠是充滿不確定性的概率場,而一個穩健的交易系統,是您在其中長期生存並最終獲利的唯一憑藉。

風險提示:加密貨幣市場波動性極高,所有投資決策都應基於獨立研究和對自身風險承受能力的評估。本文內容僅為金融教育參考,不構成任何投資建議。過往業績並不代表未來表現。